Налог на имущество юридических лиц: ставка и база платежа. Налог на имущество юридических лиц: ставка и база платежа Налоговая база как

С 2016 года произошло всего два изменения по налогу на имущество организаций.

Изменили отчетные периоды для «кадастрового» налога на имущество

С 1 января 2016 года для недвижимости, по которой налог считается исходя из кадастровой стоимости, установлены следующие отчетные периоды: I квартал, II квартал, III квартал (п. 2 ст. 379 НК РФ). Налоговый период - по-прежнему календарный год.

Что в итоге поменялось?

Эта поправка устранила проблемы, возникавшие в 2015 году при расчете авансовых платежей по налогу в ситуации, когда недвижимость выбывала из собственности организации до октября. Организациям приходилось сначала уплачивать авансовый платеж за все отчетные периоды, а затем требовать возврата излишне уплаченной суммы (Письмо ФНС от 05.10.2015 № БС-4-11/17326@). Теперь же, благодаря «сокращенным» отчетным периодам, после выбытия объекта по нему уже не придется платить авансовый платеж.

Также помните, что субъекты РФ могут в принципе не устанавливать отчетные периоды. Поэтому, прежде чем уплачивать авансовые платежи и сдавать Расчет по налогу на имущество по итогам I квартала, проверьте ваш региональный закон.

Посмотреть сроки уплаты авансовых платежей и сдачи авансовых расчетов по всем регионам можно в нашем .

Ставка налога на имущество на 2016 год

Выросла максимальная ставка налога на имущество по недвижимости, налог по которой считается с кадастровой стоимости. Она стала составлять 2% (п. 1.1 ст. 380 НК РФ). Хотя субъект РФ может и не повышать ставку налога в своем регионе до максимального размера. К примеру, в Москве ставка налога на имущество на 2016 год составляет 1,3% (пп. 3 п. 2 ст. 2 Закона г. Москвы от 05.11.2003 № 64).

Также увеличилась максимальная ставка для железнодорожных путей общего пользования, линий электропередачи, магистральных трубопроводов до 1,3% (п. 3 ст. 380 НК РФ).

Налог на имущество по остальным основным средствам

Для основных средств, база по которым считается исходя из остаточной бухгалтерской стоимости, в 2016 году ничего не поменялось. Отчетные периоды остались прежние: I квартал, полугодие и 9 месяцев.

Ставка налога по таким основным средствам не может превышать 2,2%. Конкретный размер ставки устанавливается субъектом РФ.

Федеральным законом от 03.08.2018 № 302-ФЗ в НК РФ добавлены изменения, в соответствии с которыми с 01.01.2019 года налогом на имущество облагается недвижимое имущество российских компаний, которое учитывается на балансе как основное средство. Таким образом, движимое имущество с начала 2019 уже не облагается налогом на имущество ЮЛ. Более подробная информация представлена далее.

Недвижимость организаций

Представители налоговых органов в письме ФНС РФ от 01.10.2018 № БС-4-21/19038 дали объяснение, что недвижимость включает земельные участки, а также объекты, перемещение которых невозможно или при перемещении им может быть нанесён непоправимый ущерб. Сюда относятся:

- здания, сооружения, незавершённые постройки;

- склады и промышленные базы;

- места для парковки авто;

- жильё: квартира, дом, особняк, комната;

- дачная собственность и гаражные строения.

Согласно ГК РФ, вещные права на объекты недвижимости необходимо регистрировать в ЕГРН. При этом к недвижимости относится и имущество, которое не прошло гос. регистрацию. Главное, чтобы было доказано, что объект имеет прочные связи с землёй и его невозможно перемещать, не причинив значительного ущерба.

К примеру, строительные объекты должны иметь документы, где описаны сведения об их характеристиках:

- технический учёт или тех. инвентаризация;

- разрешение на строительные работы и/или ввод в эксплуатацию;

- проектные документы и т.д.

Итак, согласно нормативам ГК РФ, для начисления налога на имущество предприятий объектом недвижимости считается имущество, которое неделимо с землёй. Однако следует помнить, что к объектам налогообложения не относят культурные строения: монументы, памятники, водные и природные объекты, ледоколы, ядерные разработки, космические предметы и другое.

Движимое имущество

Согласно п. 2 ст. 130 ГК РФ, остальное имущество считается движимым.

Сюда относятся:

- все виды машин;

- мопеды и мотоциклы;

- иные транспортные средства.

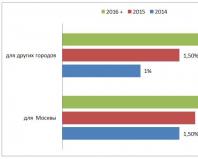

Если налоговая база объекта вычисляется на основе кадастровой стоимости, то налоговая ставка не должна быть выше таких процентов:

- для Москвы: в 2014 г. — 1,5%, в 2015 г. — 1,7%, в 2016 г. и следующие – 2%;

- для других городов: в 2014 г. — 1,0%, в 2015 г. — 1,5%, в 2016 г. и следующие годы – 2%.

Для трубопроводов и линий электропередач установлены свои ставки. С 2019 года они не должны быть более 2.2%.

Данный налог относится к региональным: каждый регион устанавливает свои ставки и сроки. Но в целом отчёт за предыдущий год должен быть предоставлен в конце первого квартала, то есть не позже 30 марта текущего года. Иностранные учреждения, работающие в РФ, платят налоги в том месте, где они встали на учёт.

Как рассчитать налог

Налог рассчитывают по двум типам стоимости:

- кадастровая;

- среднегодовая.

В основном, используется среднегодовая стоимость (ст. 375 НК). Кадастровую стоимость применяют для некоторых объектов собственности, которые подробно расписаны в ст. 378.2 НК.

Под среднегодовой стоимостью рассматривается среднее значение за весь год. Другими словами, суммируется стоимость собственности за каждый месяц и разделяется на 13 (12+1). Стоимость берётся на первый день месяца. В декабре она берётся и на начало месяца, и на конец.

Рассмотрим пример расчёта среднегодовой стоимости:

52800 + 50400 + 48000 + 1514350 + 1480700 + 1447050 + 1413400 + 1379750 + 1346100 + 1312450 + 1278800 + 1245150 + 1211500 = 13780450

СредГодСтоим = 13780450 руб. / (12 + 1) = 1060034,61 руб.

Формула для расчёта налоговой суммы к уплате = стоимость объекта * ставка.

Продолжая взятый пример, допустим, ставка 2%.

Сумма к уплате = 1060034,61 руб. * 2% = 21200,7 руб.

В некоторых регионах разрешается оплачивать не всю сумму сразу, а платить авансами поквартально. Для этого стоимость делится на 4. Ежеквартально оплачивается одна четвёртая часть.

Пересмотр кадастровой стоимости

С 1 января 2019 функционирует Федеральный закон от 03.08.2018 № 334-ФЗ, который дополняет НК РФ по вопросам налога на имущество предприятий и граждан, а также земельному налогу. В законе меняется процедура расчёта перечисленных налогов в результате пересмотра кадастровой стоимости (КС). Возможность использовать новый порядок расчёта налога зависит от причин, влияющих на КС.

Если стоимость объекта меняется из-за изменений его параметров, в частности, площади, назначения и т.п., тогда налог считается по новой КС. Такой расчёт начинается со дня, когда были внесены данные в ЕГРН.

Другой случай – КС изменяется в результате обжалования. Ранее, в 2018 году, когда налогоплательщик решал оспорить КС и обратиться в комиссию при Росреестре или суд, то обновлённые сведения для расчёта налога начинали применять с того налогового периода, в котором подавалось ходатайство о пересмотре КС.

С 2019 года данные о КС, которая установлена решением комиссии либо судом, учитывается при установлении налоговой базы с начала налогообложения объекта по оспоренной КС, а не с момента, когда было подано заявление.

Другими словами, если налог на имущество рассчитывается по КС собственности с 2017 года, а ходатайство о пересмотре данной стоимости удовлетворили в 2019 году, то налогоплательщику должны пересчитать платежи с 2017 года. Кадастровая стоимость после 1 января 2019 года может меняться по причине обжалования или корректирования ошибки. Благодаря этому есть возможность вернуть или зачесть налог за прошлые годы.

С начала 2019 сдавать отчёты по налогам на имущество надо по новой форме, которая закреплена приказом ФНС РФ от 04.10.2018 № ММВ-7-21/575.

С 2019 года отчитываться по налогу на имущество необходимо только тем предприятиям, у которых имеется недвижимость. Кроме того, если в 2019 году недвижимость в бухгалтерском балансе отсутствует, то декларацию заполнять и приносить не нужно (письма Минфина от 28.02.2013 № 03-02-08/5904, от 17.04.2012 № 03-02-08/41).

Главные новшества внесены в разделы 2, 2.1 и 3 отчётности. Они рассмотрены более подробнее ниже.

Раздел 2

В Разделе 2 обновлённой формы надо показывать сумму налога только по недвижимому имуществу. Из расчёта по авансовым платежам была удалена строка 210. В ней прописывалась остаточная стоимость основных средств на 3 даты: первое число апреля, июля и октября.

Также в декларации теперь отсутствует строка 270. Она содержала остаточную стоимость основных средств на конец года.

Также претерпел изменения. Сейчас по строке 010 надо написать код номера собственности:

- «1» - есть кадастровый номер, показанный в ЕГРН;

- «2» - имеется условный номер (не кадастровый);

- «3» - есть инвентарный номер и адрес;

- «4» - есть инвентарный номер, нет ещё адрес.

Ещё были добавлены графы, где надо написать адрес объекта недвижимости. Его необходимо внести, если собственность имеет инвентарный номер, но нет кадастрового или условного. Если объект пока не имеет адреса, то в этом поле надо поставить прочерк. Если собственность имеет все номера, то их надо прописать в соответствующих графах.

Данный раздел направлен на расчёт налога, который вычисляют на основе КС недвижимости. В отчётах добавили поле, где надо указать код кадастрового номера недвижимости. Всего их два:

1 - для зданий и сооружений;

2 - для гаражей, автомобилемест.

Ранее перечисляли в отчёте кадастровые номера, никаких кодов не было.

Также была добавлена строка «Коэффициент Ки». В расчёте она под номером 085, а в декларации - 095.

Её надо заполнить, если за год поменялись качественные или количественные параметры недвижимости. К примеру, сменилась площадь либо назначение.

Более того, коэффициент К теперь стал называться Кв (строка 080 в расчёте, 090 - в декларации). Формула осталась те же:

Эти два коэффициента записываются как десятичная дробь с 4-мя знаками после точки.

Единая декларация по налогу на имущество

Законодатели также упростили процедуру и разрешают предоставлять единую декларацию по налогу на имущество. Если предприятие состоит на учёте в разных инспекциях одной местности, то оно может выбирать инспекцию ФНС, куда будет приносить единую отчётность. В нее вносятся все недвижимые объекты, налоги по которым начисляют как среднегодовая стоимость.

Налог на имущество организаций устанавливается Налоговым кодексом РФ (далее — НК РФ) и законами субъектов Российской Федерации, вводится в действие законами субъектов РФ и с момента введения обязателен к уплате на территории соответствующего субъекта РФ.

Устанавливая налог, законодательные (представительные ) органы субъектов РФ определяют:

- налоговую ставку в пределах, предусмотренных НК РФ;

- порядок и сроки уплаты налога.

Законами субъектов РФ могут также устанавливаться особенности определения налоговой базы отдельных объектов недвижимого имущества, налоговые льготы, основания и порядок их применения налогоплательщиками.

Налогоплательщиками являются организации, имеющие имущество, признаваемое объектом налогообложения. Объект налогообложения предусмотрен для российских и иностранных организаций.

Объектом налогообложения для российских организаций является движимое и недвижимое имущество, учитываемое на балансе в качестве основных средств в соответствии с порядком ведения бухгалтерского учета (п. 1 cт. 374 НК РФ). В том числе к объектам налогообложения относится имущество:

- переданное во временное владение (пользование, распоряжение или доверительное управление);

- внесенное в совместную деятельность;

Объект налогообложения для иностранных организаций зависит от того, осуществляется их деятельность на территории Российской Федерации через постоянное представительство или нет. Если деятельность организации связана с постоянным представительством, то объектом налогообложения является движимое и недвижимое имущество (основные средства), а также имущество, полученное по концессионному соглашению.

Для иностранных организаций, которые не осуществляют деятельность через постоянные представительства, объектом налогообложения признается недвижимое имущество:

- находящееся на территории РФ и принадлежащее иностранной организации на праве собственности;

- полученное по концессионному соглашению.

Согласно п. 1 ст. 130 Гражданского кодекса РФ (далее — ГК РФ) к недвижимому имуществу относятся:

- земельные участки;

- участки недр;

- все, что прямо связано с землей;

- здания (сооружения, объекты незавершенного строительства);

- подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты.

Движимым имуществом признаются вещи, не относящиеся к недвижимости, включая деньги и ценные бумаги (п. 2 ст. 130 ГК РФ).

В соответствии с Федеральным законом от 29.11.2012 № 202-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» с 01.01.2013 к объектам налогообложения не относилось движимое имущество, принятое на учет с 01.01.2013 в качестве объектов основных средств. Движимое имущество, принятое налогоплательщиком на учет в качестве основных средств до этой даты, являлось объектом налогообложения и подлежало налогообложению.

Согласно положениям Федерального закона от 24.11.2014 № 366-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» с 01.01.2015 движимое имущество является объектом налогообложения (за исключением отдельных объектов основных средств).

ЭТО ВАЖНО

Объектами налогообложения не являются основные средства, включенные в первую или вторую амортизационную группу в соответствии с Классификацией основных средств, утвержденной Правительством РФ.

В первую амортизационную группу включены основные средства со сроком полезного использования от одного года до двух лет включительно. Это, как правило, недолговечное имущество. Во вторую амортизационную группу включены основные средства со сроком использования от двух лет до трех лет включительно (компьютеры, принтеры, серверы, модемы, сетевое оборудование локальных вычислительных сетей, производственный и хозяйственный инвентарь).

Указанные основные средства с 2015 г. не являются объектами налогообложения независимо от того, когда они были приняты организацией на учет.

Что касается движимых основных средств третьей-десятой амортизационных групп, приобретенных в 2015 г., то они являются объектом налогообложения. Однако к ним применима налоговая льгота (за некоторым исключением). Соответствующие разъяснения по этому поводу даны в письме ФНС России от 20.01.2015 № БС-4-11/503 «О налоге на имущество организаций» (далее — письмо ФНС России № БС-4-11/503). При этом льгота применяется к движимому имуществу, принятому на учет в качестве основных средств в 2013 г. и позже.

Льгота не распространяется лишь на объекты движимого имущества, принятые на учет в результате:

- реорганизации или ликвидации юридических лиц;

- передачи, включая приобретение, имущества между лицами, признаваемыми взаимозависимыми (п. 2 ст. 105.1 НК РФ).

Таким образом, если организация получила движимое имущество в ходе реорганизации или ликвидации юридического лица, то она является плательщиком налога на имущество с 2015 г. в обычном порядке (письма Минфина России от 16.01.2015 № 03-05-05-01/503, 29.12.2014 № 03-05-05-01/68233; письмо ФНС России № БС-4-11/503).

Видимо, эта норма внесена в налоговое законодательство, чтобы предприятия не проводили реорганизацию или ликвидацию юридического лица с целью вывода движимого имущества из-под налогообложения.

ОБРАТИТЕ ВНИМАНИЕ

Если организация изменила свое наименование в связи с приведением учредительных документов в соответствие нормам ГК РФ, она имеет право пользоваться льготой для движимого имущества, то есть не платить налог на имущество с движимых основных средств, принятых на учет в 2013 г. и позже.

Подробный перечень льгот по налогу на имущество организаций представлен в ст. 381 НК РФ.

НАЛОГОВАЯ БАЗА ПО НАЛОГУ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ

Для исчисления налога на имущество организаций необходимо знать особенности формирования налоговой базы.

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения (если иное не предусмотрено ст. 375 НК РФ).

В отношении отдельных объектов недвижимого имущества налоговая база определяется как их кадастровая стоимость по состоянию на 1 января отчетного года в соответствии со ст. 378.2 НК РФ.

Налоговая база как

Если налоговая база — среднегодовая стоимость имущества, признаваемого объектом налогообложения, то такое имущество учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

В случае если остаточная стоимость имущества включает в себя денежную оценку предстоящих в будущем затрат, связанных с этим имуществом, остаточная стоимость указанного имущества определяется без учета таких затрат.

Если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость этих объектов определяется как разница между их первоначальной стоимостью и величиной износа. Износ исчисляется по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Налоговая база как среднегодовая стоимость имущества (СргСт

СргСт = (ОС 1 + ОС 2 + ОС 3 + ОС 4 + … + ОС 12 + ОС 13) / (12 + 1), (1)

где ОС 1 , ОС 2 , ОС 3 , …, ОС 12 — остаточная стоимость имущества на 1 января, 1 февраля, 1 марта, …, 1 декабря налогового периода;

12 — число месяцев налогового периода.

В остаточную стоимость имущества не включается стоимость имущества, в отношении которого налоговая база определяется как кадастровая стоимость.

Рассмотрим практический пример расчета налоговой базы как среднегодовой стоимости имущества.

ПРИМЕР 1

В организации розничной торговли, расположенной на территории субъекта РФ, остаточная стоимость имущества по данным бухгалтерского учета на 1-е число каждого месяца налогового периода составила:

- на 1 января — 200 000 руб.;

- на 1 февраля — 190 000 руб.;

- на 1 марта — 180 000 руб.;

- на 1 апреля — 170 000 руб.;

- на 1 мая — 160 000 руб.;

- на 1 июня — 150 000 руб.;

- на 1 июля — 140 000 руб.;

- на 1 августа — 130 000 руб.;

- на 1 сентября — 120 000 руб.;

- на 1 октября — 110 000 руб.;

- на 1 ноября — 100 000 руб.;

- на 1 декабря — 90 000 руб.

Остаточная стоимость имущества на последнее число налогового периода (31 декабря) — 80 000 руб.

Используя формулу (1), определим среднегодовую стоимость имущества :

(200 000 + 190 000 + 180 000 + 170 000 + 160 000 + 150 000 + 140 000 + 130 000 + 120 000 + 110 000 + 100 000 + 90 000 + 80 000) / (12 + 1) = 140 000 (руб .).

По итогам отчетного периода (первого квартала, полугодия, 9 месяцев, календарного года) рассчитывают среднюю стоимость имущества. Формула расчета средней стоимости имущества за отчетный период (СрСт ):

СрСт = (ОС 1 + ОС 2) / (К + 1), (2)

где ОС 1 — остаточная стоимость имущества на 1-е число каждого месяца отчетного периода;

ОС 2 — остаточная стоимость имущества на 1-е число месяца, следующего за отчетным периодом;

К — количество месяцев отчетного периода.

ПРИМЕР 2

Используем данные примера 1 и рассчитаем среднюю стоимость имущества организации розничной торговли за отчетный период.

Средняя стоимость имущества:

- за первый квартал:

(200 000 + 190 000 + 180 000 + 170 000) / (3 + 1) = 185 000 (руб.);

- за первое полугодие:

(200 000 + 190 000 + 180 000 + 170 000 + 160 000 + 150 000 + 140 000) / (6 + 1) = 170 000 (руб.);

- за девять месяцев:

(200 000 + 190 000 + 180 000 + 170 000 + 160 000 + 150 000 + 140 000 + 130 000 + 120 000 + 110 000) / (9 + 1) = 155 000 (руб.).

ОБРАТИТЕ ВНИМАНИЕ

Законодательные (представительные) органы субъектов Российской Федерации вправе не устанавливать по налогу отчетные периоды (п. 3 ст. 360 НК РФ).

Чтобы определить авансовые платежи и сумму налога на имущество организаций , необходимо знать налоговую ставку.

Налоговая ставка устанавливается законами субъектов РФ и не может превышать 2,2 % (при условии, что налоговой базой является среднегодовая стоимость имущества).

Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) видов имущества, признаваемого объектом налогообложения.

Для отдельных объектов имущества (железнодорожные пути общего пользования, магистральные трубопроводы, линии электропередач и т. д.) предусмотрены пониженные ставки налога. До 2013 г. эти виды имущества относились к льготной категории имущества.

Авансовый платеж по итогам каждого отчетного периода равен ¼ произведения соответствующей налоговой ставки и средней стоимости имущества за отчетный период.

ПРИМЕР 3

На основании данных примера 2 рассчитаем авансовые платежи и сумму налога на имущество.

Авансовые платежи за отчетные периоды :

- за первый квартал:

1/4 × (185 000 руб. × 2,2 % / 100 %) = 1017,5 руб.;

- за первое полугодие:

1/4 × (170 000 руб. × 2,2 % / 100 %) = 935 руб.;

- за девять месяцев:

1/4 × (155 000 руб. × 2,2 % / 100 %) = 852,5 руб.

Сума налога за налоговый период:

140 000 руб. × 2,2 % / 100 % = 3080 руб .

По итогам налогового периода в бюджет уплачивается разница между суммой налога и авансовыми платежами. Она составит 275 руб. (3080 - 1017,5 - 935 - 852,5).

Кадастровая стоимость в качестве налоговой базы

Налоговая база по налогу на имущество организаций как кадастровая стоимость предусмотрена ст. 378.2 НК РФ. Кадастровая стоимость утверждается в отношении следующих видов недвижимого имущества , признаваемого объектом налогообложения :

- административно-деловые центры и торговые центры (комплексы), а также помещения в них;

- нежилые помещения, которые в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривают размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

- объекты недвижимости иностранных организаций, не осуществляющих деятельность в России через постоянные представительства, а также объекты недвижимости, не относящиеся к деятельности данных организаций в РФ через постоянные представительства;

- жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета. Это, как правило, дома, квартиры, приобретенные или построенные организацией для перепродажи, то есть те активы, которые отражаются на счете 41 «Товары» и счете 43 «Готовая продукция».

Применять кадастровую стоимость в качестве налоговой базы можно при следующих условиях:

- фактическое использование здания (строения, сооружения) в целях делового, административного или коммерческого назначения. Не менее 20 % общей площади этого здания (строения, сооружения) в соответствии с кадастровыми паспортами соответствующих объектов недвижимости или документами технического учета (инвентаризации) таких объектов предусматривает размещение офисов и сопутствующей офисной инфраструктуры (включая централизованные приемные помещения, комнаты для проведения встреч, офисное оборудование, парковки);

- фактическое использование здания (строения, сооружения) в целях размещения торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания составляет не менее 20 % его общей площади для размещения торговых объектов, объектов общественного питания и (или) объектов бытового обслуживания.

Кадастровая стоимость в качестве налоговой базы по административно-деловым и торговым центрам, жилым домам, нежилым и жилым помещениям возможна при одновременном соблюдении двух условий :

1) в субъектах РФ по месту нахождения данных объектов принят региональный закон, в котором установлены особенности определения налоговой базы исходя из кадастровой стоимости;

2) указанные объекты включены в региональный перечень объектов недвижимости, по которым налоговая база определяется как их кадастровая стоимость, утверждаемый уполномоченным органом исполнительной власти субъектов РФ.

Региональный перечень объектов недвижимости устанавливается на определенный год не позднее 1-го числа этого года и в течение данного срока не меняется. Если в течение года выявлены объекты, не учтенные в данном периоде, они включаются в перечень в следующем году (п. 10 ст. 382 НК РФ). Следовательно, в течение года новые объекты в данный перечень не добавляются. Это подтверждено и письмом ФНС России от 28.04.2015 № БС-4-11/7315.

По таким объектам налог на имущество должен исчисляться в общеустановленном порядке — исходя из среднегодовой стоимости имущества.

Особого внимания заслуживает вопрос о налоговой базе в отношении жилых домов и жилых помещений, учитываемых на балансе организаций в качестве товаров или готовой продукции.

В соответствии с требованиями Федерального закона от 29.07.1998 № 135-ФЗ (в ред. от 13.07.2015) «Об оценочной деятельности в Российской Федерации» государственная кадастровая оценка проводится в отношении учтенных в государственном кадастре объектов недвижимости. На основании этого закона налоговые органы в своем письме от 23.04.2015 № БС-4-11/7028@ «О налоге на имущество организаций» сделали вывод, что дома и жилые помещения, учитываемые на балансе организации в качестве товаров или готовой продукции, подлежат налогообложению по кадастровой стоимости, если:

- данные объекты учтены в государственном кадастре объектов недвижимости;

- имеется соответствующий закон, устанавливающий исчисление налоговой базы по этим объектам.

Если законом субъекта РФ не установлены особенности определения налоговой базы исходя из кадастровой стоимости в отношении такой недвижимости, то она не облагается налогом на имущество организаций.

Соответствующие разъяснения дал и Минфин России (письма от 08.04.2015 № 03-05-05-01/19690 и № 03-05-05-01/19749).

Рассматривая кадастровую стоимость в целом как налоговую базу, следует отметить следующее.

Если в течение налогового периода кадастровая стоимость менялась, то это изменение не учитывается за текущий и предыдущий налоговый период (абз. 1 п. 15 ст. 378 НК РФ). Данное изменение не учитывается и в будущих периодах (за исключением отдельных случаев). Налог на имущество организаций должен начисляться исходя из новой кадастровой стоимости, если она пересмотрена:

- из-за технической ошибки, допущенной Росреестром (кадастровой палатой) при ведении государственного кадастра недвижимости. В этом случае измененная кадастровая стоимость учитывается с начала налогового периода, в котором была допущена ошибка;

- по решению суда или комиссии по рассмотрению споров о результатах определения кадастровой оценки объектов недвижимости. В данном случае новая кадастровая стоимость, установленная судом или комиссией, учитывается, начиная с налогового периода, в котором подано заявление о пересмотре кадастровой стоимости, но не ранее даты внесения сведений в государственный кадастр недвижимости.

При расчете налоговой базы исходя из кадастровой стоимости объекта учитывается доля и срок владения таким объектом.

Если не определена кадастровая стоимость помещения, принадлежащего организации, но определена кадастровая стоимость здания, в котором оно находится, то налогоплательщик рассчитывает стоимость помещения самостоятельно . В этом случае налоговая база исчисляется как доля кадастровой стоимости здания, в котором находится помещение, соответствующая доле, которую составляет площадь помещения в общей площади здания.

Если налогоплательщик владеет объектом в течение неполного налогового периода, расчет налоговой базы производится с учетом специального коэффициента (п. 5 ст. 382 НК РФ). Коэффициент (К ) рассчитывается следующим образом:

К = К 1 / К 2 , (3)

где К 1 — количество полных месяцев владения объектом;

К 2 — количество месяцев в налоговом (отчетном) периоде.

С 01.01.2016 организации, владеющие объектами недвижимого имущества на праве хозяйственного ведения , должны оценивать эти объекты исходя из кадастровой стоимости (в 2014-2015 гг. оценка производилась исходя из среднегодовой стоимости имущества).

По имуществу, внесенному в паевой инвестиционный фонд и включенному в соответствующий региональный перечень, налоговая база как кадастровая стоимость применяется с 01.01.2015 (письмо ФНС России от 08.05.2014 № БС-4-11/8853@ «О налоге на имущество организаций»).

Не позднее 1-го числа очередного налогового периода по налогу на имущество утвержденный региональный перечень должен быть размещен на официальном сайте уполномоченного органа исполнительной власти субъекта РФ.

Информацию о кадастровой стоимости объекта недвижимости, включенного в региональный перечень, можно получить на сайте Росреестра (www.rosreestr.ru ). Для целей налогообложения желательна официальная информация о кадастровой стоимости имущества или справка по состоянию на 1-е число налогового периода.

В 2014 г. четыре субъекта РФ приняли соответствующий региональный закон о кадастровой стоимости имущества (Москва, Московская, Амурская и Кемеровская области). В 2015 г. соответствующие законы были приняты еще в 30 субъектах РФ. Однако в четырех субъектах РФ региональный перечень не был утвержден, а в Рязанской области закон вступил в силу с 01.01.2016.

Для города Москвы перечень объектов, расчет налога по которым базируется на кадастровой стоимости, утвержден Постановлением Правительства Москвы от 28.11.2014 № 700-ПП (действует с 01.01.2015).

Ставки налога на имущество зависят от налоговой базы . Если налоговая база — кадастровая стоимость имущества, то налоговая ставка не может превышать:

- для города федерального значения Москвы: в 2014 г. — 1,5 %, в 2015 г. — 1,7 %, в 2016 г. и последующие годы — 2,0 %;

- для иных субъектов РФ: в 2014 г. — 1 %, в 2015 г. — 1,5 %, в 2016 г. и последующие годы — 2,0 %.

НА ЗАМЕТКУ

Правительство Москвы пересмотрело налоговые ставки, которые будут применяться при расчете налога в 2016-2018 гг. по кадастровой стоимости. В частности, ранее установленная ставка на 2016 г. уменьшена с 1,5 до 1,3 %, на 2017 г. — с 1,8 до 1,4 %, а на 2018 г. — с 2,0 до 1,5 %.

Указанные налоговые ставки применяются с коэффициентом 0,1 в отношении нежилых помещений в случае, если они одновременно удовлетворяют следующим критериям :

- расположены в зданиях (строениях, сооружениях), налоговая база по которым определяется как их кадастровая стоимость;

- используются для размещения объектов общественного питания, объектов розничной торговли, бытового обслуживания, для осуществления банковских операций по обслуживанию физических лиц, туристской деятельности (деятельности туроператора или турагента по заключению договора о реализации туристского продукта с туристом), деятельности в области исполнительских искусств, деятельности музеев, коммерческих художественных галерей и (или) деятельности в области демонстрации кинофильмов;

- расположены на цокольном, первом и (или) втором этажах зданий (строений, сооружений), непосредственно примыкающих к пешеходным зонам общегородского значения или к улицам с интенсивным пешеходным движением. Перечень пешеходных зон и улиц с интенсивным пешеходным движением утверждается Правительством Москвы.

Расчет налога на имущество исходя из кадастровой стоимости объекта покажем на примере.

ПРИМЕР 4

По состоянию на 01.01.2015 на балансе организации числится объект недвижимости — здание торгового центра. Кадастровая стоимость объекта — 50 000 000 руб., ставка налога — 1,2 % .

Сумма налога на имущество за 2015 г . составит:

50 000 000 руб. × 1,2 % / 100 % = 600 000 руб .

Авансовые платежи — это произведение налоговой ставки и одной четверти кадастровой стоимости имущества.

Авансовые платежи на отчетные периоды:

- за первый квартал:

- за первое полугодие:

1/4 × 50 000 000 руб. × 1,2 % / 100 % = 150 000 руб.;

- за девять месяцев:

1/4 × 50 000 000 руб. × 1,2 % / 100 % = 150 000 руб.

Сумма авансовых платежей за отчетные периоды составит:

150 000 руб. × 3 = 450 000 руб .

По итогам налогового периода организация уплатит в бюджет налог в размере 150 000 руб . (600 000 руб. - 450 000 руб.).

ПОРЯДОК И СРОКИ УПЛАТЫ НАЛОГА, АВАНСОВЫХ ПЛАТЕЖЕЙ ПО НАЛОГУ

Налог на имущество организаций и авансовые платежи по налогу подлежат уплате в порядке и сроки, установленные законами субъектов Российской Федерации.

По имуществу, которое находится на балансе российской организации , налог и авансовые платежи по налогу уплачиваются в бюджет по месту нахождения данной организации (с учетом особенностей, предусмотренных в ст. 384, 385 и 385.2 НК РФ).

Иностранные организации , осуществляющие деятельность в Российской Федерации через постоянные представительства, в отношении имущества постоянных представительств уплачивают налог и авансовые платежи по месту постановки представительств на учет в налоговых органах.

Если налоговая база определяется как кадастровая стоимость имущества, то уплата налога и авансовых платежей производится по месту нахождения объекта недвижимого имущества .

ЭТО ВАЖНО

Налоговые расчеты по авансовым платежам представляются не позднее 30 календарных дней с даты окончания соответствующего отчетного периода, налоговые декларации — не позднее 30 марта года, следующего за истекшим налоговым периодом.

Нужно отметить, что в настоящее время имеются случаи, когда суды выносят решения о незаконном включении строений организаций в перечень объектов недвижимости, для которых налоговая база — кадастровая стоимость (Определение Верховного Суда РФ от 04.03.2015 № 5-АПГ 15-4).

В письме ФНС России от 28.04.2015 № БС-4-11/7315 «О налоге на имущество организаций» отмечено следующее: если принято решение об исключении из перечня неправомерно включенного в него объекта недвижимости, то налоговая база в отношении указанного объекта в соответствующем налоговом периоде определяется как среднегодовая стоимость. Корректировка налоговой базы в данном случае не производится.

Если декларация по налогу на момент решения суда уже была сдана, то организация должна подать в налоговую инспекцию уточненную налоговую декларацию. Это необходимо сделать и в том случае, когда в результате перерасчета была выявлена излишне уплаченная сумма налога.

Особенности исчисления налога на имущество организаций не позволяют проводить соответствующую корректировку налоговой базы прошлого года в текущем налоговом периоде.

Г. А. Горина, проф. кафедры налогов и налогообложения РЭУ им. Г. В. Плеханова, канд. экон. наук

Платить налог на имущество организаций нужно с объектов основных средств. Они числятся на счетах 01 «Основные средства» и 03 «Доходные вложения в материальные ценности». Под налогообложение попадает недвижимость и некоторое движимое имущество. О том, как рассчитать и перечислить налог на имущество организаций, а также подать отчетность по данному платежу в 2016 году, читайте далее.

С каких объектов организациям нужно платить налог на имущество

Под налог на имущество у российских организаций подпадает движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств (п. 1 ст. 374 НК РФ). В том числе к объектам налогообложения относится имущество:

- переданное во временное владение (пользование, распоряжение, доверительное управление);

- внесенное в совместную деятельность;

- полученное по концессионному соглашению.

Обратите внимание: доходные вложения в материальные ценности (имущество, приобретенное для сдачи в аренду и лизинг) относятся к категории основных средств. Поэтому активы, учтенные на счете 03, являются объектом обложения по налогу на имущество организаций.

Напомним, к недвижимому имуществу относятся (п. 1 ст. 130 ГК РФ):

- земельные участки;

- участки недр;

- все, что прочно связано с землей;

- здания (сооружения, объекты незавершенного строительства);

- подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты.

Под движимым имуществом подразумеваются вещи, не относящиеся к недвижимости. В том числе – это деньги и ценные бумаги (п. 2 ст. 130 ГК РФ).

При этом к объектам обложения налогом на имущество не относятся следующие объекты основных средств (п. 4 ст. 374 НК РФ):

- земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

- имущество, принадлежащее на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, если в них предусмотрена военная и (или) приравненная к ней служба, а также если такое имущество используется этими органами для нужд обороны (гражданской обороны, обеспечения безопасности и охраны правопорядка в России);

- объекты, признаваемые объектами культурного наследия (памятниками истории и культуры) народов России;

- ледоколы, суда с ядерными энергетическими установками и суда атомно-технологического обслуживания;

- космические объекты;

- суда, зарегистрированные в Российском международном реестре судов;

- основные средства, включенные в первую или во вторую амортизационную группу в соответствии с Классификацией основных средств (утверждена постановлением Правительства РФ от 01.01. 2002 № 1). То есть приобретаемое организацией движимое имущество, относящееся к третьей - десятой амортизационным группам, с момента постановки на баланс в качестве объектов основных средств признается объектом налогообложения по налогу на имущество организаций. Также льгота по налогу в виде освобождения от его уплаты предусмотрена в отношении движимого имущества, принятого на учет с 1 января 2013 года. Исключение – объекты, принятые на учет в результате реорганизации или ликвидации юридических лиц, а также передачи, включая приобретение, имущества между лицами, признаваемыми в соответствии с положениями пункта 2 статьи 105.1 НК РФ взаимозависимыми (п. 25 ст. 381 НК РФ). По такому имуществу налог платить нужно.

Обратите внимание: для правильного расчета налога на имущество очень важно своевременно ставить все объекты основных средств на учет. Так вот напоминаем, что момент принятия к бухгалтерскому учету объектов недвижимости не зависит от факта передачи документов на государственную регистрацию права собственности на них (письмо Минфина России от 08.06.2012 № 03-05-05-01/31). А именно принять объекты к учету нужно на дату, когда подписаны документы о передаче недвижимости компании (например, акт приема-передачи, разрешение на ввод, акт ввода в эксплуатацию и т. п.), при условии, что имущество готово к использованию в хозяйственной деятельности организации. По аналогии с принятием к учету списывать такие объекты с баланса нужно в момент фактического выбытия. Операция списания никак не зависит от факта госрегистрации.

По какой ставке взимается налог на имущество

Налог на имущество организаций рассчитывается по ставкам, которые устанавливаются законами субъектов РФ. Тарифы не могут превышать максимальную ставку, предусмотренную в Налоговом кодексе, – 2,2%. При этом региональные власти могут устанавливать дифференцированные налоговые ставки в зависимости от категорий налогоплательщиков или видов имущества (ст. 380 НК РФ).

Как считать налоговую базу по налогу на имущество организаций

Налоговая база по налогу на имущество организаций определяется (ст. 375 НК РФ):

- как среднегодовая стоимость имущества, признаваемого объектом налогообложения;

- в отношении отдельных объектов недвижимости – как их кадастровая стоимость по состоянию на 1 января отчетного года (ст. 378.2 НК РФ).

Налоговая база по налогу на имущество организаций определяется отдельно в отношении имущества, расположенного по месту нахождения:

- организации;

- каждого обособленного подразделения организации, имеющего отдельный баланс;

- каждого объекта недвижимого имущества, находящегося вне места нахождения организации и вне места нахождения обособленного подразделения, имеющего отдельный баланс;

- объекта, налоговая база в отношении которого определяется как его кадастровая стоимость;

- имущества, облагаемого по разным налоговым ставкам.

Подведем своеобразный итог. Налоговая база по недвижимому имуществу определяется по месту его фактического нахождения. Что касается движимого имущества, то вопрос возникает при формировании налоговой базы при наличии обособленных подразделений. Так вот в таком случае порядок зависит от того, на чьем балансе «движимость» находится. Так, движимое имущество обособленных подразделений без отдельного баланса включается в налоговую базу по месту нахождения организации. А активы обособленных подразделений, имеющих отдельный баланс, если указанное имущество учитывается на их балансе, – по месту нахождения обособленных подразделений.

Как рассчитать налог на имущество со среднегодовой стоимости

Чтобы определить среднегодовую стоимость имущества, надо знать остаточную стоимость основных средств (абз. 2 п. 4 ст. 376 НК РФ). То есть по данным бухучета надо определить разницу между первоначальной (восстановительной) стоимостью объектов и суммой начисленной амортизации (износа). При этом среднегодовая стоимость имущества рассчитывается по итогам года – для исчисления налога (п. 1 ст. 382 НК РФ). А чтобы посчитать авансовые платежи по налогу в течение отчетного года (если таковые установлены в регионе), нужна так называемая средняя стоимость (п. 1 и 2 ст. 383, п. 4 ст. 382 НК РФ). Для расчета данного показателя также потребуются данные об остаточной стоимости соответствующих активов (абз. 1 п. 4 ст. 376 НК РФ).

Приведем необходимые формулы.

Внимание: если в течение года вы платите авансы, налог к уплате по итогам года перечисляется с учетом таких авансов (п. 2 ст. 382 НК РФ).

Как рассчитать налог на имущество с кадастровой стоимости

С 1 января 2014 года региональные власти получили право взимать с организаций налог на имущество с его кадастровой стоимости по состоянию на начало года (п. 2 ст. 375 НК РФ). Такой порядок действует в отношении следующей недвижимости (ст. 378.2 НК РФ):

- административно-деловых и торговых центров, а также помещений в них;

- нежилых помещений, которые предназначены (по документам) или фактически используются для размещения офисов, торговых объектов, объектов общепита и бытового обслуживания;

- объектов недвижимости иностранных организаций, не имеющих в России постоянных представительств;

- жилых домов и жилых помещений, не учитываемых на бухгалтерском балансе в качестве основных средств.

Налог с кадастровой стоимости с 1 июля 2014 года на общих основаниях уплачивают даже организации на ЕНВД, а с 1 января 2015 года – организации на УСН (п. 2 ст. 346.11, п. 4 ст. 346.26 НК РФ). При этом на «упрощенке» с объектом доходы минус расходы сумма уплаченного налога включается в состав расходов (подп. 22 п. 1 ст. 346.16 и п. 2 ст. 346.17 НК РФ).

В конце 2014 года был принят закон, который обязал с 1 января 2015 года предпринимателей на УСН, ЕНВД и патентной системе налогообложения платить налог на имущество с объектов недвижимости, налоговая база по которым определяется как кадастровая стоимость, при условии, что объекты используются в бизнесе (п. 3 ст. 346.11, п. 4 ст. 346.26 и подп. 2 п. 10 ст. 346.43 НК РФ). В данной статье порядок уплаты налога на имущество физических лиц мы не рассматриваем. Данному платежу посвящена глава 32 НК РФ.

Обратите внимание: если кадастровая стоимость помещения не определена, но при этом известна кадастровая стоимость здания, в котором оно находится, стоимость этого помещения определяется по формуле (п. 6 ст. 378.2 НК РФ):

Если в течение года право собственности на объект возникло или прекратилось, сумма налога рассчитывается с учетом количества полных месяцев, в течение которых объект находился в собственности (письма ФНС России от 19.06.2014 № БС-4-11/11793 и от 19.05.2014 № БС-4-11/9523@). Месяц регистрации или прекращения права собственности принимается за полный месяц.

Сам налог считается по формуле (п. 12 ст. 378 НК РФ):

Если предусмотрены авансы, понадобится еще такой расчет (подп. 1 п. 12 ст. 378 НК РФ):

В какие сроки платить налог на имущество организаций

Налог на имущество организаций и авансовые платежи по нему подлежат уплате в порядке и сроки, которые установлены законами субъектов Российской Федерации (п. 1 ст. 383 НК РФ).

Какая отчетность предусмотрена для компаний по налогу на имущество

Все организации, которые платят налог на имущество, по итогам отчетного года должны сдавать декларацию по этому налогу (п. 1 ст. 386 НК РФ). Форма декларации и порядок ее заполнения утверждены приказом ФНС России от 24.11.2011 № ММВ-7-11/895.

Подавать декларацию в инспекцию нужно не позднее 30 марта следующего года (п. 3 ст. 386 НК РФ).

Если в вашем регионе предусмотрены отчетные периоды (п. 3 ст. 379 НК РФ), также не позднее 30 календарных дней с даты окончания соответствующего отчетного периода нужно подать налоговый расчет по авансовому платежу. Форма расчета приведена в выше упомянутом приказе ФНС.

Отчетность представляется в ИФНС (п. 1 ст. 386 НК РФ):

- по месту нахождения российской организации;

- по месту постановки на учет постоянного представительства иностранной организации;

- по месту нахождения каждого обособленного подразделения российской организации, имеющего отдельный баланс;

- по месту нахождения недвижимого имущества;

- по месту нахождения имущества, входящего в состав Единой системы газоснабжения;

- по месту постановки на учет крупнейшего налогоплательщика.

По общему правилу по каждому месту уплаты налога подается отдельный расчет. В налоговую, курирующую территории нескольких муниципальных образований с разными кодами ОКТМО, представляется один расчет. В нем нужно заполнить разделы, в которых указываются суммы налога, подлежащие уплате по соответствующему коду ОКТМО в бюджет муниципальных образований.

Региональным законодательством может быть предусмотрено, что налог на имущество зачисляется в бюджет субъекта РФ без направления части суммы налога в бюджеты муниципальных образований. В этом случае организация может по согласованию с ИФНС по данному субъекту РФ представить единый расчет по всему имуществу на территории данного субъекта РФ. Тогда при заполнении расчета указывается код ОКТМО, соответствующий территории муниципального образования, подведомственной инспекции по месту представления расчета.

Сроки отчетности мы обобщили в таблице.

Таблица. Сроки сдачи отчетности по налогу на имущество организаций в 2016 году

|

Наименование отчетности |

Отчетный (налоговый) период |

Последний срок сдачи отчетности в 2016 году |

Когда отчетность сдается только в электронном виде |

|---|---|---|---|

|

Декларация по налогу на имущество организаций за 2015 год |

(п. 1 ст. 379 НК РФ) |

(п. 3 ст. 386 НК РФ) |

Если среднесписочная численность работников за 2015 год свыше 100 человек. Если организация вновь создана (в том числе при реорганизации) - при численности работников свыше 100 человек (п. 3 ст. 80 НК РФ) |

|

Налоговый расчет по авансовому платежу по налогу на имущество организаций за отчетный период 2016 года |

I квартал (п. 2 ст. 379 НК РФ) |

||

|

Полугодие (п. 2 ст. 379 НК РФ) |

(п. 2 ст. 386, п. 7 ст. 6.1 НК РФ) |

||

|

9 месяцев (п. 2 ст. 379 НК РФ) |

(п. 2 ст. 386, п. 7 ст. 6.1 НК РФ) |

Налог на имущество при УСН компании платят только с кадастровой стоимости недвижимости. Надо ли в 2016 году платить этот налог вашей компании? Поможет пошаговая инструкция.

Возникает много вопросов в отношении уплаты налога на имущество, в том числе, у индивидуальных предпринимателей. О том, как уплачивают налог на имущество физических лиц ИП , .

В этой статье речь пойдет только об организациях — они, как известно, платят налог на имущество организаций.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Объекты налога на имущество организаций

Как определить, нужно ли вам платить налог имущество организаций или нет? Следуйте следующей пошаговой инструкции.

Шаг 1. Определяем, есть ли в собственности организации объекты недвижимости. Налог платят собственники, а не арендаторы объектов недвижимости. Объект учтен на счете 01 «Основные средства» или 03 «Доходные вложения в материальные ценности».

Шаг 2 . Определяем, относится ли наш объект к недвижимости, налоговая база по которому определяется как кадастровая стоимость. Для этого обратимся к перечню, приведенному в пункте 1 статьи 378.2 Налогового кодекса.

Шаг 3. Если вы нашли свой объект недвижимости в перечне из п. 1 ст. 378.2 НК РФ, то необходимо уточнить: попадает ли такая недвижимость в региональные списки объектов, налог по которым рассчитывается исходя из их кадастровой стоимости. Эти списки утверждаются органами исполнительной власти регионов. Размещаются они на сайтах субъектов РФ или региональных министерств имущественных отношений (п. 7 ст. 378.2 НК РФ).

Шаг 4 . Если вы нашли свое имущество в региональном списке, то налог на имущество платить придется (даже если ваша компания применяет УСН). А если ваших объектов в таких списках нет, вам повезло: платить налог не нужно.

Совет : начните отслеживать на сайте правительства вашего субъекта РФ, обновились ли списки кадастровой стоимости в вашем регионе.

С каких объектов платить налог на имущество при УСН

Вот перечень объектов недвижимости, по которым налог на имущество считают с кадастровой стоимости (ст. 378.2 НК РФ):

- административно-деловые, торговые центры и помещения в них;

- нежилые объекты, предназначенные под офисы, торговые точки, объекты общепита и бытового обслуживания, или которые используют для этого;

- объекты недвижимого имущества иностранных организаций, у которых в России нет постоянных представительств;

- жилые дома и помещения, не учтенные на балансе в составе основных средств.

Объекты, которые не подлежат налогообложению

Если на балансе вашей компании есть, например, земельные участки, то по таким объектам платить налог на имущество не нужно. Поскольку участки не признаются объектами налогобложения (пп. 1 п. 4 ст. 374 НК РФ). Также не облагаются налогом на имущество:

- имущество федеральных органов власти, используемое для нужд обороны;

- объекты культурного наследия народов РФ;

- объекты, связанные с ядерной отраслью (установки, хранилища и т д.);

- ледоколы и прочие суда;

- объекты космической отрасли;

- движимое имущество, находящееся на балансе начиная с 01.01.2013 г.;

- имущество, приобретаемое для перепродажи и т д.

Главное новшество, касающееся движимого имущества: налог отменен в отношении тех объектов, которые поставлены на баланс с 1 января 2013 года. При этом движимое имущество, принятое на баланс организации до 1 января 2013 г. продолжает облагаться налогом на имущество.